Em novembro de 2022, o estoque total de crédito do sistema financeiro nacional (incluindo recursos livres e direcionados) variou 1% em relação ao mês anterior. Já na comparação com novembro de 2021 houve avanço de 14,7% – ambos em termos nominais. Com isso, o saldo totalizou R$ 5,3 trilhões, conforme divulgado pelo Banco Central. Como proporção do PIB, o montante total de crédito atingiu 53,8%.

As concessões nominais de crédito somaram R$ 506,4 bilhões em novembro, registrando variação de -3,9% no mês em relação ao mês anterior. Na comparação das concessões acumuladas em 12 meses, em relação aos 12 meses anteriores, o aumento nominal foi de 21,9%. Especificamente, quanto ao crédito com recursos livres, que tem taxas negociadas diretamente entre banco e os tomadores, o aumento nominal em 12 meses foi de 22,4%, com alta de 22,9% no crédito às empresas e, para as famílias, aumento de 21,9%. Apesar de ainda elevadas, as taxas seguiram em desaceleração.

A taxa média de juros para as operações de crédito com recursos livres teve variação de 1,4 pontos percentuais (p.p.) em novembro, registrando 44,1% ao ano, com alta de 1,8 p.p. na taxa às famílias (59%) e aumento de 0,1 p.p. na taxa às empresas, indo para 23,4%. No mesmo período do ano passado essas taxas eram, respectivamente, 44,4% e 20,1%.

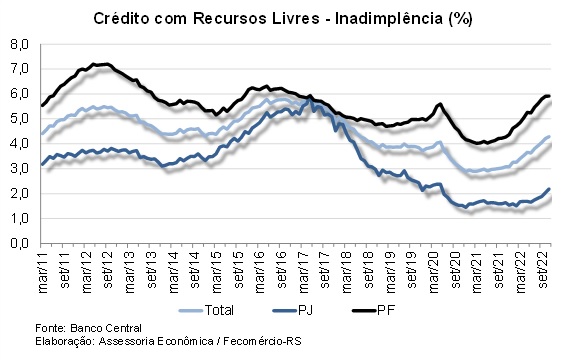

Quanto à inadimplência, no que tange a recursos livres, houve nova elevação, com aumento de 0,1 p.p. da taxa na comparação com o mês anterior, registrando 4,3% – no mesmo mês do ano passado era de 3,1%. Em novembro o aumento na inadimplência foi de 0,2 p.p. para empresas e ficou estável para pessoas físicas, de forma que as taxas registraram 2,2% e 5,9% respectivamente, taxas que em novembro do ano anterior estavam em 1,6% e 4,3%.

O recorte específico das estatísticas de crédito às famílias mostra alguns aspectos interessantes. Um deles diz respeito ao crescimento sustentado nos últimos dois anos do cartão de crédito à vista, que correspondeu em novembro a 66% das concessões de crédito livre para famílias. A importância da expansão dessa modalidade fica evidente ao considerar que sem o cartão de crédito à vista, a expansão no acumulado em 12 meses das concessões de recursos livres fica em 7,4%, consideravelmente menor que os 21,9% para o agregado de todas as modalidades. No entanto, diante da maior dificuldade enfrentada pelas famílias com poder de compra corroído pela inflação e juros que se elevaram muito ao longo do ciclo de alta da Selic, cresceram as dificuldades em manter o pagamento de dívidas em dia – evidente com o aumento gradativo da inadimplência nas famílias – , tanto que o cartão de crédito rotativo, cujos juros atualmente estão em 392,6% a.a., teve aumento de concessões em 12 meses de 56,8%.